Sim AM Tributos

Com o objetivo de atender o cenário atual do mercado com a solicitação do Tribunal de Contas do Estado do Paraná, foi implementada a integração do SIM-AM no sistema Tributos (Desktop).

A seguir, são apresentados os conteúdos que detalham os procedimentos para a geração dos arquivos.

Arquivos de geração

Segue abaixo uma lista de quais são os arquivos que precisam ser gerados. Vamos ver o que significa cada um deles?

Lançamento de créditos

Responsável por realizar o envio do lançamento e saldo de exercícios anteriores dos créditos tributários e não tributários não inscritos em dívida ativa. A periodicidade do envio deve ser realizada mensalmente.

O envio deste arquivo será realizado a partir de Janeiro/2022. Desta forma, serão enviados os lançamentos gerados anteriores a 2022 que estão com a situação aberta ou parcelada, e todos os lançamentos gerados a partir de 2022.

Em relação aos lançamentos anteriores a 2022, o mês de competência, que vai no arquivo, será considerado o mês de janeiro (competência 01). E em relação à data de lançamento e ano base da competência, serão considerados a data e o ano original do lançamento.

Estorno de lançamento de créditos

Responsável por realizar o envio referente aos estornos dos lançamentos dos créditos tributários e não tributários não inscritos em dívida ativa. A periodicidade do envio deve ser realizada mensalmente.

O envio deste arquivo será realizado a partir de Janeiro/2022. Desta forma serão enviados os estornos de lançamentos gerados a partir de 2022, do que foi enviado no arquivo de lançamentos.

Somente será considerado estorno de um lançamento de crédito, a manutenção de cálculo que tiver um motivo cadastrado com a informação de falha operacional.

A data do estorno será considerada conforme data do deferimento da manutenção de lançamento que originou o cancelamento.

Atualização monetária de créditos

Responsável por realizar o envio de dados referentes à atualização monetária dos créditos tributários e não tributários não inscritos em dívida ativa, envolvendo juros, multa e demais atualizações. A periodicidade do envio deve ser realizada mensalmente.

Esses acréscimos serão considerados quando for realizado o pagamento de algum lançamento.

Estorno da atualização monetária de créditos

Responsável por realizar o envio dos dados referentes aos estornos da atualização monetária dos créditos tributários e não tributários não inscritos em dívida ativa, envolvendo juros, multas e demais atualizações. A periodicidade do envio deve ser realizada de forma mensal ou anual.

Assim como o arquivo anterior refere-se ao pagamento de lançamento, este refere-se ao estorno dos pagamentos enviados anteriormente.

Deduções dos créditos

Responsável por captar todas as deduções dos créditos inscritos e não inscritos em dívida ativa, disponibilizando todas as deduções aplicadas aos lançamentos por receita, sendo elas: descontos, reemissões, isenções, imunidades, incentivos e cancelamentos. A periodicidade do envio deve ser realizada mensalmente.

Confira algumas informações importantes sobre os tipos de deduções:

Descontos concedidos: São descontos gerados através da configuração de créditos, que não possuem manutenção de lançamento ou incentivos (manutenção de lançamento do tipo incentivo) menores que 100%, ou seja, incentivo parcial.

Cancelamentos: São deduções oriundas de uma manutenção de lançamento do tipo cancelamento.

Isenção: São deduções oriundas de uma manutenção de lançamento do tipo isenção ou imunidade, ou ainda de incentivos, ou remissões iguais a 100%.

Remissão: São deduções oriundas de uma manutenção de lançamento do tipo remissão parcial, ou seja, menor que 100%.

Em relação à data da dedução que será enviada no arquivo, segue as seguintes regras:

- A data de pagamento, quando se tratar de descontos concedidos, isenção parcial, imunidade parcial, incentivo parcial ou remissão parcial;

- A data do deferimento do requerimento de manutenção do lançamento, quando se tratar de cancelamento, isenção total, imunidade total, incentivo total ou remissão total.

Estornos das deduções de créditos

Responsável por captar dados dos estornos das deduções dos créditos tributários e não tributários não inscritos em dívida ativa. A periodicidade do envio deve ser realizada mensalmente.

Em relação à data do estorno da dedução que será enviada no arquivo, segue as seguintes regras:

- A data de estorno do pagamento, quando se tratar de descontos concedidos, isenção parcial, imunidade parcial, incentivo parcial ou remissão parcial;

- A data de reativação do requerimento de manutenção do lançamento, quando se tratar de cancelamento, isenção total, imunidade total, incentivo total ou remissão total.

Inscrição de créditos em Dívida Ativa

Responsável por captar a inscrição dos créditos tributários e não tributários em dívida ativa, bem como os saldos iniciais na primeira remessa de dados. A periodicidade do envio deve ser realizada mensalmente.

O envio deste arquivo será realizado a partir de Janeiro/2022, desta forma serão enviadas as dívidas inscritas anteriormente a 2022 que estão com a situação aberta ou parcelada e todas as geradas a partir de 2022.

Em relação aos campos Número do crédito e Ano do crédito, são campos não obrigatórios, que se referem a dados dos créditos que originaram a dívida, e somente serão enviados para as dívidas que o lançamento de crédito foi enviado anteriormente à sua transferência para dívida.

Estorno da inscrição de créditos em Dívida Ativa

Responsável por captar o estorno das inscrições dos créditos tributários e não tributários em dívida ativa. A periodicidade do envio deve ser realizada mensalmente.

O envio deste arquivo será realizado a partir de Janeiro/2022, dessa forma, será enviada a dívida que possuir sua inscrição estornada e a que havia sido enviada anteriormente no arquivo de inscrição em dívida, sendo o motivo do estorno do tipo Falha operacional.

Atualização monetária de créditos em Dívida Ativa

Responsável por captar dados da atualização monetária da dívida ativa tributária e não tributária, envolvendo os juros, multas e demais atualizações acumuladas no exercício financeiro. A periodicidade do envio deve ser realizada mensalmente.

São considerados apenas os acréscimos pagos, para não ocorrer problemas com os descontos, cancelamentos, estornos e possíveis alterações de fórmulas dos nossos clientes.

Devem ser considerados os acréscimos pagos das dívidas, diretamente, ou em seus parcelamentos.

Estorno da atualização monetária de créditos em Dívida Ativa

Responsável por captar dados de eventuais estornos referentes à atualização monetária da dívida ativa tributária e não tributária, envolvendo juros, multas e demais atualizações. A periodicidade do envio deve ser realizada mensalmente.

Serão considerados os estornos de pagamentos de dívidas ou parcelamentos de dívidas, com acréscimos. Esses acréscimos foram enviados anteriormente no arquivo anterior.

Deduções dos créditos em Dívida Ativa

Responsável por captar dados referentes às deduções dos créditos tributários e não tributários inscritos em dívida ativa, tais como: descontos, cancelamentos, isenções, remissões, anistia e prescrições por tipo de crédito. Vale frisar que além das operações mencionadas, também deve ser enviado o desconto concedido a uma dívida (por receita da dívida) que foi recebida por meio de um parcelamento. A periodicidade do envio deve ser realizada mensalmente.

Confira algumas informações sobre os tipos de deduções:

Anistia: São deduções oriundas de uma manutenção de dívida do tipo anistia ou descontos concedidos no parcelamento da dívida

Cancelamento: São deduções oriundas de uma manutenção de dívida do tipo cancelamento.

Prescrição: São deduções oriundas de uma manutenção de dívida do tipo prescrição.

Remissão: São deduções oriundas de uma manutenção de dívida do tipo remissão.

Em relação à data da dedução que será enviada no arquivo, segue as seguintes regras:

- A data do pagamento, quando for anistia parcial, remissão parcial ou descontos concedidos no parcelamento da dívida;

- A data do deferimento da manutenção da dívida, quando for cancelamento, prescrição, remissão total ou anistia total.

Estorno de deduções de créditos em Dívida Ativa

Responsável por captar dados dos estornos das deduções dos créditos tributários e não tributários inscritos em dívida ativa. A periodicidade do envio deve ser realizada mensalmente.

Em relação aos tipos de deduções, segue a mesma regra do arquivo anterior.

Em relação à data do estorno da dedução que será enviada no arquivo, segue as seguintes regras:

- A data do estorno do pagamento, quando for anistia parcial, remissão parcial ou descontos concedidos no parcelamento da dívida;

- A data do estorno da manutenção da dívida, quando for cancelamento, prescrição, remissão parcial ou anistia parcial.

Arrecadação por tipo de crédito

Responsável por captar os totais arrecadados do mês por tipo de crédito, envolvendo os inscritos e não inscritos em dívida ativa. A periodicidade do envio deve ser realizada mensalmente.

Estorno da arrecadação por tipo de crédito

Responsável por captar dados dos estornos da receita arrecadada por tipo de crédito, envolvendo os créditos inscritos e não inscritos em dívida ativa. A periodicidade do envio deve ser realizada mensalmente.

Dedução analítica de tributos

Captar as deduções dos créditos inscritos e não inscritos em dívida ativa por contribuintes.

Saldo analítico de contribuintes

Responsável por captar os dados analíticos de créditos tributários e não tributários conforme a ação aplicada pelo Tribunal de Contas. Trata-se dos saldos inscritos e não inscritos em dívida de acordo com os tipos de créditos existentes na tabela TipoCredito.

Diário geral de arrecadação

Esse arquivo é gerado pelo sistema Contábil. Responsável pelas informações dos créditos e inscrições a que se referem as integrações contábeis.

Estorno da receita do diário geral da arrecadação

Esse arquivo é gerado pelo sistema Contábil. Responsável pelas informações dos créditos e inscrições a que se referem as integrações contábeis.

Instruções para geração dos arquivos

Betha Tributos

Relacionar atos

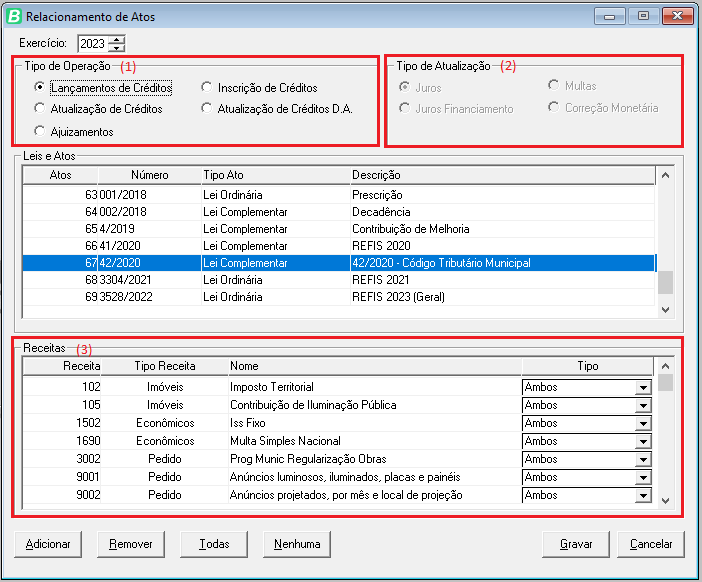

O primeiro passo é efetuar o vínculo das receitas no Ato que regulamentou seus lançamentos, esse vínculo é feito por meio do módulo Cadastral através do menu Arquivos > Cadastrais > Atos, no botão Relacionar Atos conforme imagem abaixo:

Para cada Lei e Ato deverão ser vinculadas às Receitas (3) por Tipo de Operação (1) e por Tipo de Atualização (2), conforme imagem abaixo:

|

|---|

Cadastro de receitas

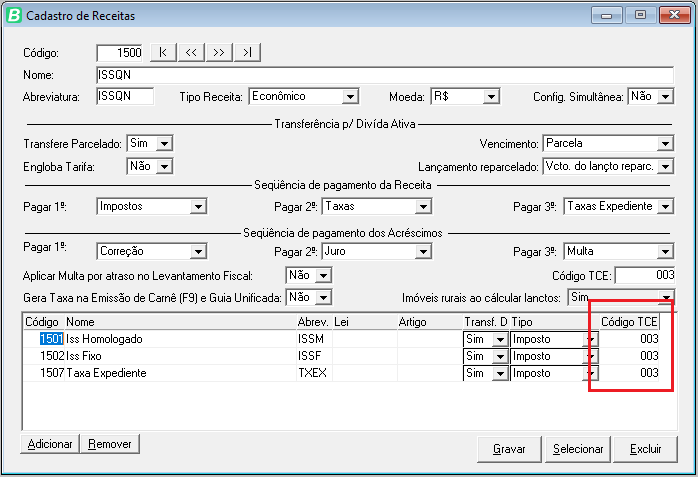

É imprescindível que as receitas vinculadas à Lei e Atos estejam relacionadas ao tipo de crédito (conforme layout TCE) em seu cadastro. Esse relacionamento deve ser realizado no módulo Cadastral através do menu Arquivos > Financeiros > Receitas na coluna Código TCE.

|

|---|

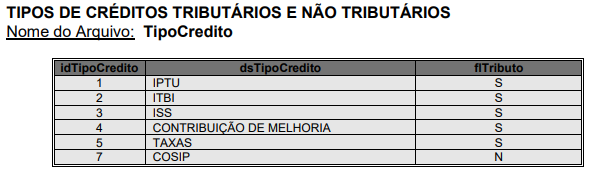

O Código TCE pode ser encontrado no layout SIM-AM 2023 versão 1.0, estando disponível no site do TCE, na tabela Tipo de créditos tributários e não tributários.

|

|---|

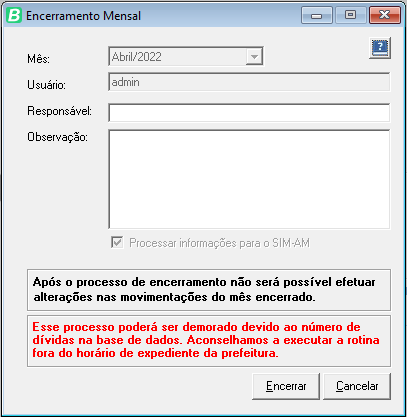

Encerramento mensal

O encerramento mensal da dívida ativa deve ser realizado até o mês da competência dos arquivos a serem gerados. O encerramento mensal deve ser realizado por meio do módulo Cadastral através do menu Processos > Encerramento Mensal.

|

|---|

No Betha Validador

Carregar Lei/Atos

É necessário carregar Lei/Atos para que seja possível gerar o sequencial, para tanto no sistema Betha Validador, através do menu Arquivos > Validador devem ser seguidas as configurações abaixo:

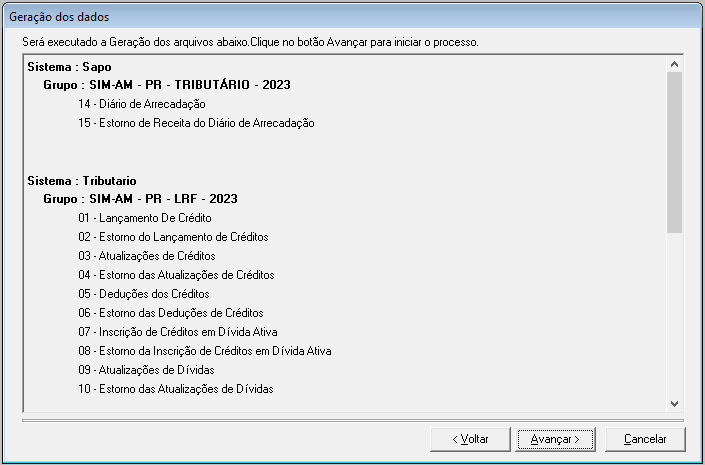

Configure as conexões conforme os módulos de origem dos arquivos a serem gerados e clique no botão Avançar.

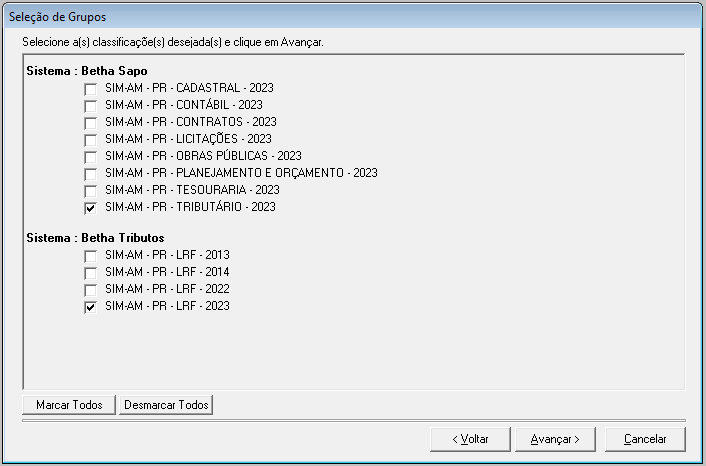

Selecione os grupos dos arquivos a serem gerados e clique no botão Avançar.

|

|---|

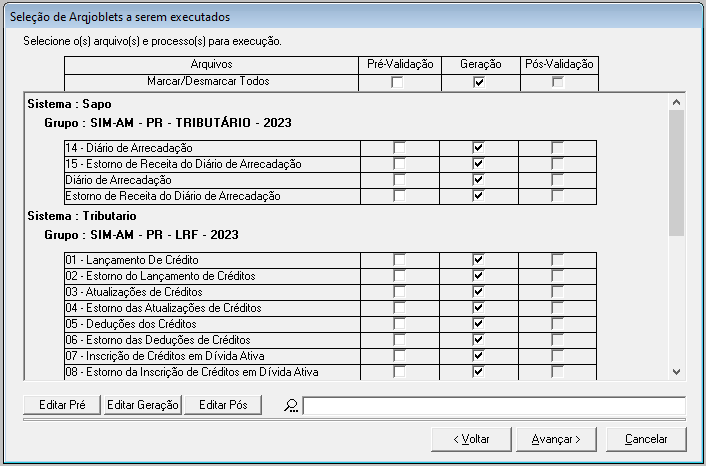

Selecione o tipo de envio dos arquivos a serem gerados e clique no botão Avançar.

Observação: todos os arquivos do Módulo Tributário são de periodicidade de envio Mensal, com exceção dos arquivos Dedução Analítica de Tributos e Saldo Analítico de Contribuintes que são de periodicidade Por demanda.

Para os arquivos Lançamento de Créditos e Inscrição de Créditos em Dívida Ativa estará disponível o tipo de envio Implantação de Saldos, esse tipo de envio possibilitará gerar os arquivos com dados da implantação de saldos para início do exercício de 2023.

Selecione os arquivos que serão gerados e clique no botão Avançar.

|

|---|

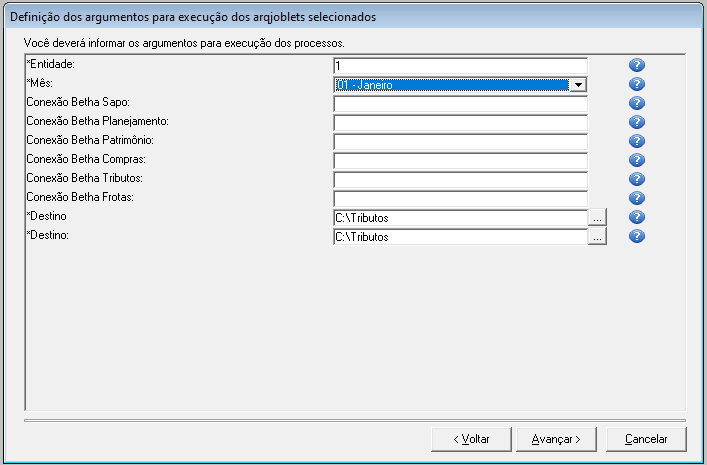

Informe o código da Entidade, o Mês e o Destino para gerar os arquivos e clique no botão Avançar.

|

|---|

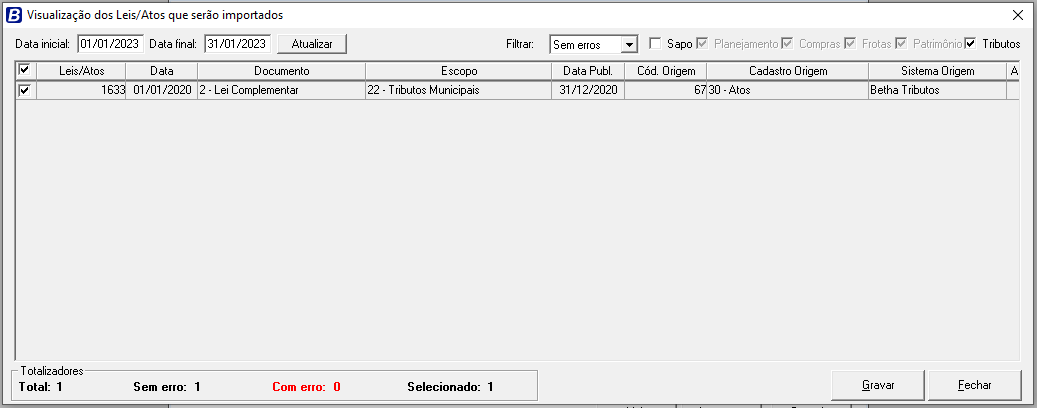

Selecione a opção Carregar Leis/Atos e clique no botão Avançar.

Informe os parâmetros para listagem e selecione a Lei/Ano para que seja gravada no módulo Betha Validador e clique no botão Gravar

|

|---|

Após gravar Lei/Ato, acesse o menu Utilitários > Controle de Leis e Atos e anote o código sequencial gerado para Lei/Ato gravada, conforme imagem abaixo:

O código sequencial gerado e gravado no sistema Betha Validador deverá ser informado no sistema Tributos no módulo Cadastral, através do menu Arquivos > Cadastrais > Atos no campo Lei para Tribunal.

Geração dos dados

Após Carregar Leis/Atos e gravar o código da Lei para Tribunal, siga com a geração dos arquivos clicando no botão Avançar na tela abaixo. Os arquivos serão gerados no diretório informado anteriormente.

|

|---|